こんなお悩みを解決します!

ゆっか

ゆっか投資歴7年でFP2級のゆっかです!私たち夫婦は2021年からつみたてNISAを始めて、600万円以上を運用中です。

新積立NISAと変額保険、どちらが自分に合うか迷っている方が多いのではないでしょうか?

私も最初は、新積立NISAと変額保険の違いがよく分からず、どちらを選べばいいか悩んでいました。

本記事では、新積立NISAと変額保険の特徴や、それぞれのメリット・デメリット、さらに両方を併用する方法についても解説しています。

最後まで読めば、どちらの制度が自分に合っているのかがはっきりし、納得して投資をスタートできるようになりますよ!

筆者が実際に利用している証券会社

- 楽天証券

- SBI証券

- マネックス証券

新NISAは楽天証券を使っています!

筆者の投資先と現在の運用成績

つみたて投資枠、成長投資枠どちらも運用しています。

ゆっかの現在の積立金額は低めに設定していますが、ゆくゆくは月10万積み立てていく予定です!

本記事は情報提供を目的としており、特定の投資手法や商品の購入・売却を勧誘・推奨するものではありません。

掲載内容については正確かつ最新の情報をお届けできるよう努めておりますが、その完全性・正確性・有用性を保証するものではありません。

本記事の情報をもとに投資判断を行った結果、損失などの不利益が生じた場合でも、当方は一切の責任を負いかねます。

投資に関する最終的な判断は、ご自身の責任にて行っていただきますようお願いいたします。

新積立NISAと変額保険どっちを選ぶべき?

結論から言うと、筆者は新積立NISAをおすすめします!

運用手数料が安く、お金が必要な時にいつでも引き出せる柔軟性があるからです。

ただし、変額保険には死亡保障が付いているため、家族への備えを重視する方には向いているかと。

小さなお子さんがいる家庭なら、万が一の備えも無視できません。

どちらを選ぶかは家計状況や価値観次第なので、まずは両方の仕組みを正しく理解することから始めましょう!

新積立NISAと変額保険の基本知識

どちらを選ぶか判断するために、それぞれの基本的な仕組みを簡単に整理しておきましょう!

- 投資の利益がずっと非課税

- 年間360万円(つみたて投資枠120万円、成長投資枠240万円)まで投資可能

- 生涯の投資上限は1,800万円

- つみたて投資枠は金融庁が厳選した低コスト商品が対象、成長投資枠は個別株式もOK

- 死亡保障と運用がセットになった保険商品

- 運用状況が悪くても死亡保障は最低額保証

- 保険料の約70〜80%しか運用に回らない

両者はそもそも目的が違います。目的やニーズに合わせて選ぶことが大切ですね!

【どっち?】新積立NISAと変額保険を比較

迷っている方必見!押さえておくべき4つのポイントを分かりやすく解説します。

- 税金面での優遇

- 運用コスト

- 途中解約・引き出し

- スイッチング

実際に両方を使っている筆者だからこそ分かる、重要なポイントをお伝えしますね!

①税金面での優遇

新積立NISAは売却益や配当金が永続的に非課税となり、受け取り時にも税金がかかりません。

一方、変額保険は生命保険料控除(年間最大4万円の所得控除)を受けられますが、解約時には一時所得として課税される可能性があります。

- 新積立NISA

丸々100万円を受け取れる - 変額保険

約20万円が税金で引かれるが、毎年の保険料控除により所得税・住民税の軽減効果がある

筆者の実感としては、毎年の小さな控除より、将来の大きな非課税メリットの方がインパクトが大きいと感じています!

②運用コスト

運用コストは新積立NISAが安く、変額保険は高コストになっています。

この差が長期運用では大きな影響を与えますね。

投資信託の手数料は、信託報酬のみで、年率0.1〜0.2%程度です。

口座開設・維持手数料は無料で、つみたて投資枠で購入できる商品は売買手数料も無料(ノーロード) となっています。

変額保険の主なコストは以下のとおり。

- 保険関係費用:万が一の際の保険金支払いに備える

- 契約管理費用:保険契約の手続きや管理にかかる

- 運用関係費用:投資信託を運用する際に発生する

- 販売手数料:販売時に発生する(商品によって異なる)

- 解約控除:一定期間内に解約すると発生する

これらを合計すると年率1〜3%程度となり、投資信託の10倍以上のコストがかかる計算です。

月10万円を20年積み立てた場合、手数料の差だけで数百万円の違いが生まれます。

ただし、変額保険のコストには死亡保障の対価も含まれているため、保障が必要かどうかで判断が分かれるところですね。

③途中解約・引き出し

資金の引き出しやすさは、新積立NISAの方が圧倒的に自由度が高いです。

新積立NISAは、いつでも手数料無料で売却・現金化できます。

家計が苦しい時は積立を一時停止することも可能ですよ。

一方、変額保険は早期解約すると解約控除(ペナルティ)が発生し、契約から10年以内では元本割れするリスクが高くなりますね。

子育て世代には教育費や住宅ローンなど、突発的な支出が発生しがちです!そんな時に自由に引き出せる新積立NISAの方が、家計管理の面で安心感がありますね。

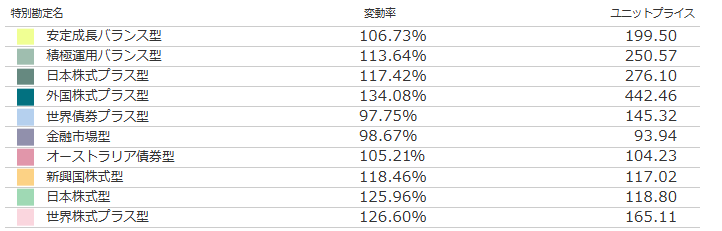

④スイッチング

新積立NISAは、いつでも自由にスイッチング(投資信託の買い替え)ができます。

手数料もかからないので、「株式から債券中心に変えたい」と思った時も気軽に調整可能ですよ!

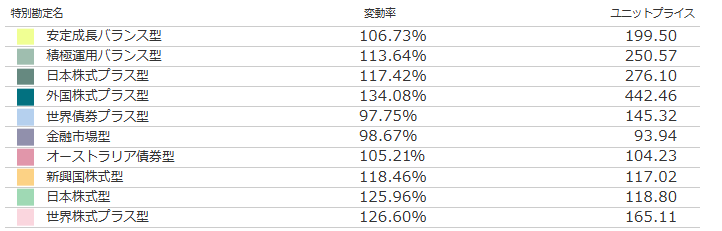

反対に変額保険では、月に数回までしか商品の変更ができません。

この回数を超えると手数料がかかったり、そもそも変更できなくなったりします。

また、選べる投資先も保険会社が用意した特別勘定の中からに限られていますね。

保険会社が契約者のお金をまとめて運用するための専用ファンドで、一般の証券会社では買えない保険会社限定の商品

新積立NISAのメリット3つ

新積立NISAには資産形成において大きな3つのメリットがあります。

- 運用益に税金がかからない

- 長期運用で元本割れリスクを軽減

- 必要な時にいつでも現金化OK

これらの特徴を理解することで、なぜ多くの人に選ばれているのかが分かるかと!

①運用益に税金がかからない

新積立NISAの最大の魅力は、投資で得た利益に税金が一切かからないこと。

一般的な投資だと利益の約20%が税金で引かれますが、新積立NISAなら利益を全額受け取れます。

この非課税効果は期限がないため、10年後でも20年後でも利益に税金はかかりません。

長期間運用すればするほど、利益がまた利益を生む複利効果で資産の成長スピードが加速していきます。

-4.png)

-4.png)

税金を気にせず投資に集中できるのは、資産形成において非常に大きなアドバンテージといえますね!

②長期運用で元本割れリスクを軽減

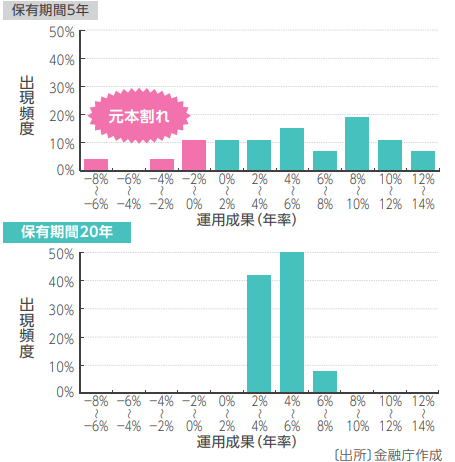

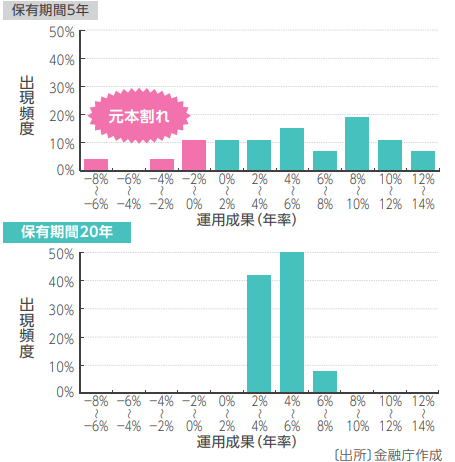

時間をかけてコツコツ積み立てることで、短期的な価格変動に左右されにくくなります。

金融庁のデータでは、5年程度の短期投資では損失の可能性がありますが、20年以上の長期投資では年率2〜8%の利益が期待できるとされています。

さらに、毎月一定額を積み立てるドルコスト平均法により、価格が高い時は少なく、安い時は多く購入できます。

この仕組みにより、短期的な値動きのリスクを分散でき、時間を味方につけた投資ができますよ!

焦らずじっくり続けることが大切!

③必要な時にいつでも現金化OK

お金が急に必要になった時でも、新積立NISAならいつでも自由に売却して現金にできます。

もちろん、解約手数料やペナルティは一切ありません。

子どもの教育費や住宅購入の頭金、急な医療費など、人生には予期せぬ出費がつきものですよね。

そんな時でも必要な分だけ売却できるので、家計の安心材料になるかと。

無理をして続ける必要がないため、自分のペースで資産形成を進められます。

この柔軟性の高さが、多くの人に支持される理由の一つでもあります!いざという時の備えとしても活用できる制度です。

変額保険のメリット3つ

変額保険にも、新積立NISAにはない独自のメリットがあります。

- 死亡など「万が一への保障」がある

- 三大疾病・介護等の特約を付加できる

- 生命保険料控除で実質コストを削減

①死亡など「万が一への保障」がある

変額保険の最大の特徴は、運用成績に関係なく死亡保障が確実に受けられることです。

たとえば、1,000万円の変額保険に加入した場合、運用で損失が出ても契約者が亡くなった時には必ず1,000万円の死亡保険金を受け取れます。

さらに、運用がうまくいっていれば、基本保険金額に利益分が上乗せされて支払われるのです。

お子さんがまだ小さいご家庭では、万が一の保障について考えることも多いのではないでしょうか?

変額保険なら資産運用をしながら、同時に家族への最低限の保障も確保できます。

この安心感は、純粋な投資商品では得られない大きなメリットかと!

②三大疾病・介護等の特約を付加できる

変額保険では死亡保障だけでなく、現代人が直面しやすい健康リスクにも備えることができます。

以下の三大疾病特約が代表例ですね。

- がん

- 心疾患

- 脳血管疾患

これらの特約を付けると、所定の病気になった時に保険金が支払われたり、以後の保険料支払いが免除されたりします。

具体的には、がんと診断された場合に保険料の支払いがストップしても、資産運用は継続されるという仕組み。

現役世代にとって、病気で働けなくなるリスクは深刻な問題です。「治療費がかかる上に収入も減ってしまう…」まさにダブルパンチを受けることになります。

変額保険なら一つの契約で資産形成と健康不安の両方に対応でき、ライフプランの安定性を高められます!

③生命保険料控除で実質コストを削減

変額保険の保険料は、生命保険料控除の対象となり、所得税や住民税の軽減効果がありますね。

年間最大4万円まで所得控除を受けられるため、実質的なコスト削減につながります。

また、変額保険の運用中は利益に対して課税されず、受け取り時まで税金を先延ばしできます。

最終的には一時所得として課税されますが、50万円の特別控除があり、さらに利益の半分だけが課税対象となる優遇措置もあります。

総収入金額ー収入を得るために支出した金額ー特別控除額(最高50万円)=一時所得の金額

国税庁:No.1490 一時所得

毎年の所得控除と合わせると一定の節税メリットは期待できます!

新積立NISAと変額保険それぞれのデメリット

どちらの制度にもメリットがある一方で、注意すべきデメリットも存在します。

しっかり理解した上で選択することが大切ですね!

新積立NISAのデメリット

- すぐに利益を得たい人には向かない

- 年間投資額に上限がある(年360万円まで)

- 生命保険の代わりにはならない

新積立NISAは長期投資が前提の制度のため、数か月や1年程度では思うような利益が出ない可能性があります。

加えて、年間投資枠は360万円が上限なので、高額な資産を一気に運用したい方には物足りないでしょう。

そして何より、万が一の際の保障機能がないため、家族への経済的保障が必要な場合は別途生命保険に加入しなければなりませんね。

変額保険のデメリット

- 元本割れして損失が発生する可能性がある

- 手数料が高く運用効率が悪い

- 早期解約時にペナルティが課される

運用実績によっては、払い込んだ保険料総額より受取金額が少なくなるリスクがあります。

また、保険関係費用や運用関係費用など複数のコストが重なり、年率1〜3%程度の高い手数料がかかってしまいます。

そして最も注意すべきは、契約から10年程度は解約控除があるため、早期解約すると大幅に元本割れするリスクが高まることですね。

我が家の場合、契約して5年目なので、今解約してしまうと解約控除が発生しますね。

【我が家は両方やってます】変額保険×新積立NISAの併用実績

実際に両方を使っている我が家の投資状況を包み隠さず公開します!

リアルな数字と体験談です。どちらが良いかの参考になれば幸いです!

新NISAの投資状況

我が家は2021年から旧つみたてNISAで「S&P500」と「オールカントリー」に、毎月33,333円ずつの積立をスタートしました。

2024年1月から新NISAに移行し、非課税枠が大幅に広がったのを機に積立額を月10万円に増やしています。

ゆっかのポートフォリオ

2025年6月時点

私は育休に入り、収入が減ったため、現在は毎月4万円ずつ積立中です。ムリのない範囲でコツコツ続けています。

ピコのポートフォリオ

2025年6月時点

2025年6月時点

変額保険の投資状況

2020年から夫婦で月3万円の変額保険に加入していましたが、積立金額のすべてが運用に回っていないことを最近知りました。

実際の運用額は支払い保険料の7程度だったんです。

この高いコスト構造に納得できず、筆者の変額保険は既に解約済みですね。

その分を新NISAの投資額増加に回しています!

我が家の今後の投資戦略

ピコ(夫)の変額保険についても解約予定で、掛け捨ての定期保険に切り替える予定です。

保障と運用は分けて考える方が、我が家には合っていると判断しました!

コストを抑えて効率的な資産形成を実現していきたいと考えています!

どっちが得?新積立NISAと変額保険の運用シミュレーション

同じ条件で運用した場合、将来の受取額にどれくらいの差が生まれるのでしょうか?

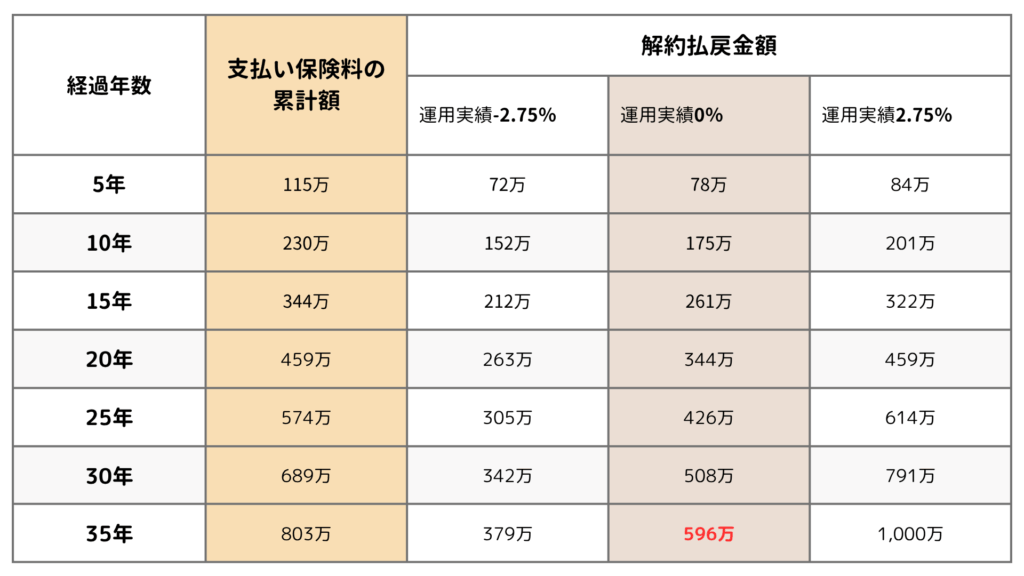

30代男性、運用利回り:年0%、年2.75%

- 新NISA

毎月積立額:19,130円、運用期間:35年、信託報酬率:年0.5% - 変額保険

月払保険料:19,130円、保険期間・保険料払込期間:35年、基本保険金額:1,000万円

実際のデータで確認してみましょう!

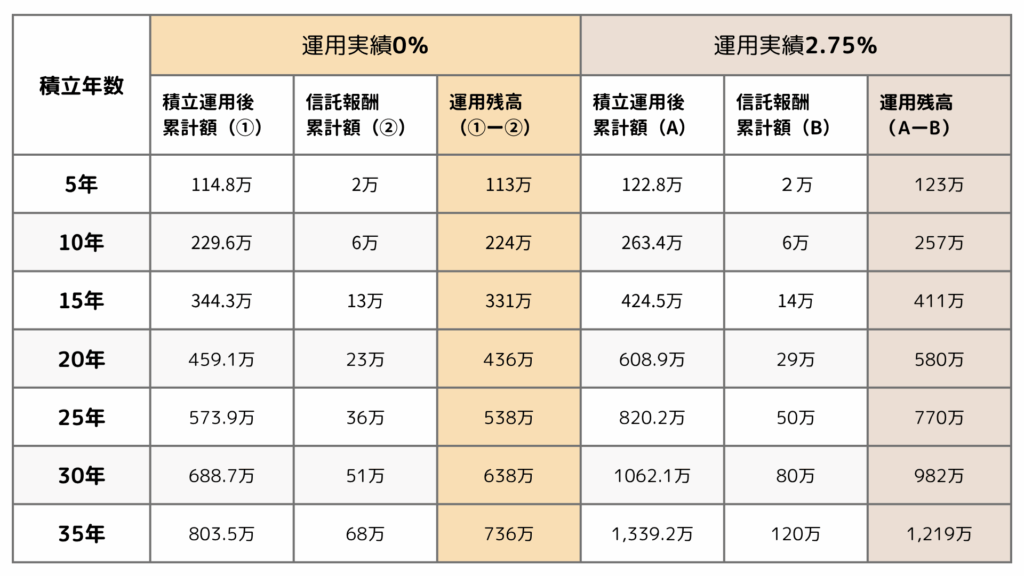

新積立NISAの場合

30代男性、運用利回り:年0%、年2.75%

毎月積立額:19,130円、運用期間:35年、信託報酬率:年0.5%

新積立NISAは、支払った金額のすべてが資産運用に回るため、効率的にお金を増やせるのが特徴。

シミュレーションを見ると、5年目で積立累計額114.8万円に対して運用残高は123万円となり、早い段階から利益が出ていますね。

全額が投資に回る仕組みのため、複利効果を最大限活用できるのが新積立NISAの大きな魅力!

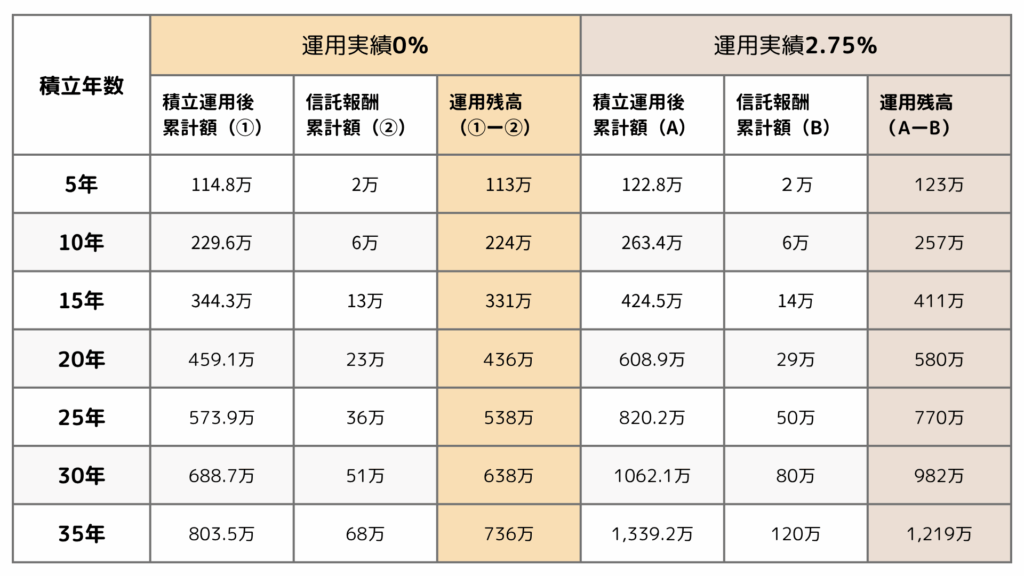

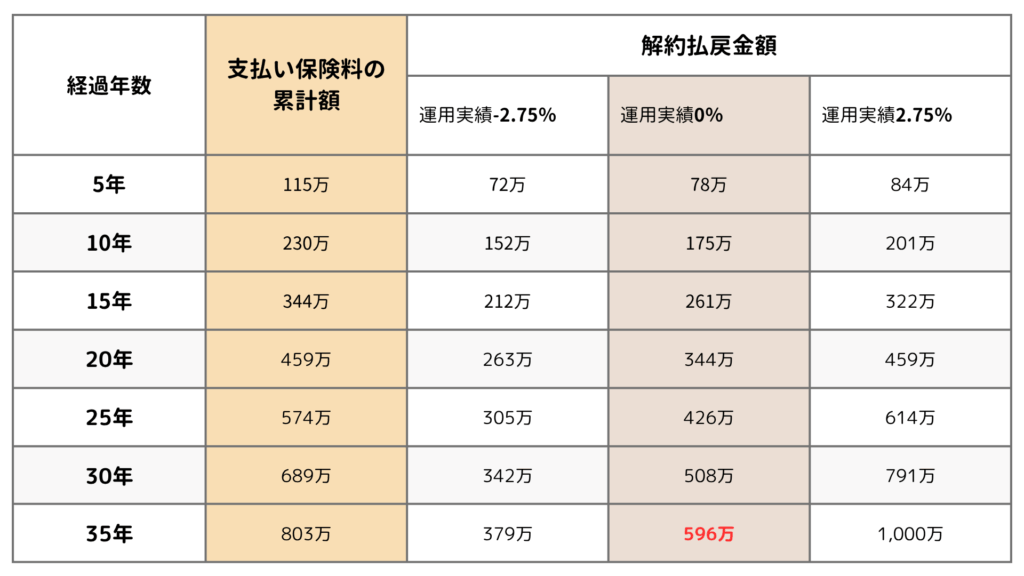

変額保険の場合

30代男性、運用利回り:年0%、年2.75%

月払保険料:19,130円、保険期間・保険料払込期間:35年、基本保険金額:1,000万円

変額保険は保険料の一部が保障費用に充てられるため、運用実績が同じでも、受取額は新積立NISAを大きく下回ってしまいます。

同じ運用実績2.75%の場合、20年後でようやく保険料累計額を解約返戻金が上回る程度です。

また、0%で満期を迎えた場合、約207万円(保険料の約26%)が保険の維持費用として使われたことになります。

つまり、保険料の4分の1以上が運用に回っていない計算ですね!

変額保険は死亡保障がメイン、運用はサブと考えましょう!

新積立NISAと変額保険どっちが正解?最終判断のポイント

結局どちらを選ぶべきか迷っている方向けに、3つの判断軸で最終的な答えを出していきましょう!

あなたの価値観に最も近いものを見つけてください!

資産形成を最優先したい|新積立NISA

純粋にお金を増やすことが目的の方はもちろん、以下に当てはまる方にも新積立NISAをおすすめします!

保障は一切ありませんが、その分すべての資金が運用に回るため効率性は抜群だからです。

- 運用手数料を抑えたい

- 自由度の高い運用をしたい

- 税制メリットを最大限活用したい

老後資金の確保や教育費の準備など、着実に資産を増やしたい方には新積立NISA以上の選択肢はないかと!

家族への備えを重視したい|変額保険

万が一の時の家族への保障を重視するなら、変額保険を「保険」として検討しましょう!

資産運用ではなく、あくまで保障が主目的になります。

- 万が一に備えたい

- 運用をプロにお任せしたい

- 長期運用が可能

ただし、必要保障額をすべて変額保険で用意しようとすると、保険料が高くなってしまうので注意が必要!

たとえば、3,000万円の保障なら月額6〜7万円程度の保険料が必要となり、家計を圧迫する可能性があります。

変額保険を選ぶ時は「一生涯続ける保険」として考えることが大切です。

つまり、大きな保障額ではなく、本当に必要な最低限の保障を一生涯確保するための商品として使うということですね!

保障は保障、運用は運用と目的を明確に分けて考えましょう!

「掛け捨て保険+新積立NISA」がコスパ最強

保障と運用を別々に用意する方法が、実は一番お得なやり方ですね。

保険会社のシュミレーションで試算し、変額保険と定期保険を比較してみました!

30歳男性が、1,000万円の保障を65歳まで確保したい場合、変額保険なら月額18,040円かかります。

でも掛け捨ての定期保険なら、同じ保障が月額2,470円で済むんです。

この差額を新NISAで運用するとどうなる?

月額15,570円(変額保険18,040円ー定期保険2,470円)の差額を新NISAで運用してみます。

信託報酬0.1%を差し引いて実質5.9%で計算すると、35年後には約2,168万円になりました。

変額保険と比べてみると、同じ6%の運用実績でも、変額保険だと35年後には約1,911万円にしかなりません。

つまり、掛け捨ての定期保険と新積立NISAを組み合わせた方が約257万円も多くなるということ!

保障は安い掛け捨て保険で確保して、お金を増やすのは新積立NISAに任せる。この使い分けが一番賢い方法かと!

我が家の経験から考えると、この組み合わせが最も効率的だと思います!今後は掛け捨て保険への切り替えを予定しています。

新NISA向け口座7社を比較

新NISAを始めるには、まず証券口座の開設が必要です。

銀行口座だけでは投資をスタートすることはできないので注意!

そこで、新NISAに対応している主要な証券会社5社をわかりやすく比較してみました。

| 証券会社 |   |   | |||||

|---|---|---|---|---|---|---|---|

| 分類 | ネット証券 | ネット証券 | ネット証券 | ネット証券 | ネット証券 | 銀行 | 銀行 |

| つみたて投資枠で買える商品数 | 267本 | 271本 | 264本 | 266本 | 254本 | 15本 | 4本 |

| 最低積立金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 10,000円 |

| クレカ積立 | 楽天カード | 三井住友カード | dカード マネックスカード | JCBカード ※2025年5月より開始 | au PAYカード | なし | なし |

| 貯められるポイント | 楽天ポイント | Vポイント | dポイント | Oki Dokiポイント 松井証券ポイント | pontaポイント | なし | なし |

| ポイント還元率 | 0.5~2.0% | 0〜3.0% | マネックスポイント (0.5~1.1%) dポイント (0.2~3.1%) | 0.5~1.0% | 1% | なし | なし |

| つみたて投資枠 取引手数料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 公式HP >> | 公式HP >> | 公式HP >> | 公式HP >> | 公式HP >> | 公式HP >> | 公式HP >> |

実は、ネット証券は銀行の10倍以上の商品を扱っていますよ。

新NISAを始めるなら、断然ネット証券がおすすめ!

理由はシンプルで、手数料が安く、取扱商品の数も圧倒的に多いから。

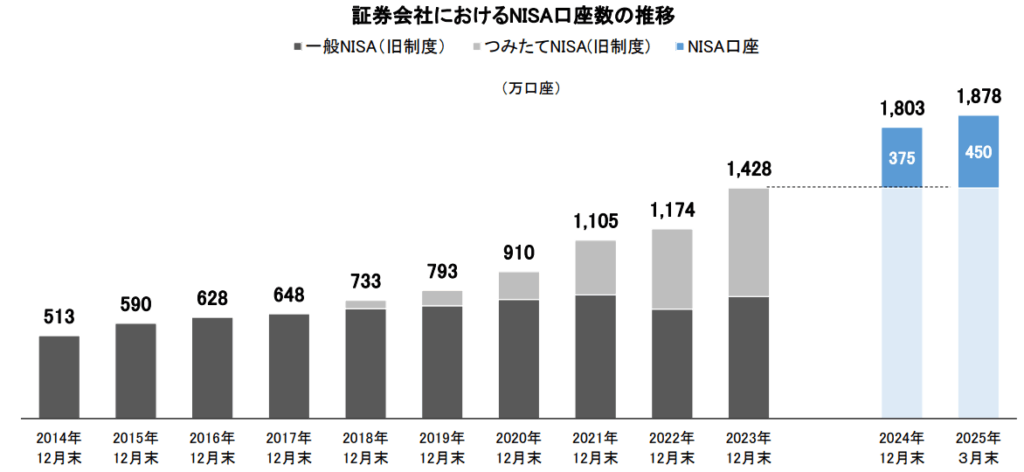

さらに、金融庁の2024年6月末時点でのデータによると、NISA口座の9割以上がネット証券で開設されているとのこと。

(引用元:日本経済新聞:新NISA口座、開設ペース2倍に 9割超がネット証券で)

今やネット証券は、投資のスタンダードといえる存在ですね。

口座開設や維持費が無料なのも大きな魅力です!

日本証券業協会のデータを見ると、新NISAの口座開設数が右肩上がりに増えています!それだけ多くの人が、新NISAに注目して動き出しているということかと。

新NISAにおすすめ証券3社を厳選紹介

筆者おすすめの証券会社は下記の3社です。

| 証券会社 | つみたて投資枠で 買える商品数 | クレカ積立 | 貯められるポイント | ポイント還元率 | おすすめ度 |

|---|---|---|---|---|---|

公式HP >> | 267本 | 楽天カード | 楽天ポイント | 0.5%~2.0% ※カードのランクでポイント還元率が変動 ※年間カード利用額を問わずポイント還元率は固定 | \楽天ユーザー向け/ 対象の投資信託を持っているだけで、 毎月楽天ポイントがコツコツ貯まる! さらに、楽天カードで積立すれば 最大2%分のポイント還元も受けられて、とってもおトク! |

公式HP >> | 271本 | 三井住友カード/Olive 東急カード タカシマヤカード アプラスカード UCSカード 大丸松坂屋カード オリコカード | Vポイント dポイント JALマイル Pontaポイント PayPayポイント | 0%~最大3.0 % ※年間利用金額に応じて、ポイント付与率が変動 | \三井住友カード会員向け/ 投資信託を保有しているだけで、 毎月Vポイントが自動的に貯まっておトク! さらに、三井住友カードを使って積立をすれば、 積立額に応じてVポイントも還元! |

公式HP >> | 264本 | マネックスカード dカード | マネックスポイント dポイント | 0.2%~最大3.1% ※dカードは積立金額でポイント還元率が変動 | \ドコモユーザー向け/ 投信保有やdカード積立で dポイントがどんどん貯まる! ドコモとの連携も強化されていて、 年会費無料のカードでは還元率No.1! |

自分が普段使っているカードやサービスに合わせて、相性のいい証券会社を選ぶと、お得な特典をフル活用できますよ!

①楽天証券|楽天ユーザー必見!投資でポイントがざくざく貯まる

楽天証券はこんな人におすすめ!

- 投資初心者でも使いやすい画面がいい人

- 楽天カードでクレカ積立をして、楽天ポイントを効率よく貯めたい人

- 普段から楽天ポイントを活用している楽天ユーザー

- クレカ積立の年間利用額を気にせず投資を続けたい人

- 日経テレコン(楽天証券版)を無料で読みたい人

キャンペーン情報

楽天証券では、楽天カードによるクレジット決済で月10万円、楽天キャッシュの利用で月5万円まで、合計最大15万円分がポイント還元の対象になります。

また、クレカ積立のポイント還元率は年間のカード利用額に関係なく一定なので、毎年の利用状況を気にせず続けやすいのも魅力!

私はもともと楽天を愛用している楽天ヘビーユーザーでもあるので、ポイントがザクザク貯まるのも本当に有難いです!

さらに、楽天カードや楽天銀行を活用すれば、入金やポイントの受け取りもスムーズに。

日頃から楽天を利用している方には、特におすすめの証券会社です!

楽天証券|おすすめの商品

「全世界株式」や「米国株式」を対象としたインデックスファンドが人気です。

長期・分散・積立に向いた商品が多く、初心者でも取り組みやすいのが特徴。

なお、つみたて投資枠で選べる商品は、金融庁の公式サイトに一覧が掲載されていますよ。

信頼できる情報源として、一度目を通しておきましょう!

1本のファンドで、世界中の株式にまるっと分散投資ができます。

いろんな国や地域にリスクを分けながら、長い目で世界経済の成長を取り込んでいきたい方におすすめ!

日本・アメリカ・新興国など、さまざまな地域の株式にバランスよく投資するファンドです。

地域や企業の成長を積極的に狙いたい方におすすめ!

ちなみに私たち夫婦もオルカンとS&P500に投資していますよ!

②SBI証券|初心者も使いやすい!商品数No.1の安心感

SBI証券はこんな人におすすめ!

- 三井住友カードやOliveを持っていて、Vポイントを貯めたい人

- 100円から投資を始めたい初心者や少額投資派の人

- なるべくコストをかけずに投資したい節約志向の人

- dポイントやVポイント、JALマイルなど、自分に合ったポイントを貯めたい人

- 安定した成長を続ける企業にじっくり投資したい人

キャンペーン情報

SBI証券では現在「新生活応援キャンペーン」が開催中!

条件を満たせば、最大14万円分の特典がもらえるチャンス!

新NISAをよりお得にスタートしたい方は、キャンペーンを活用するのがおすすめですよ。

せっかく始めるなら、他の人よりも一歩リードしてお得に資産形成をはじめましょう!

SBI証券は、つみたて投資枠の商品数が業界最多のネット証券。

三井住友カードやOliveを使ったクレカ積立で貯まったVポイントは、株式や投資信託の購入にも使えるので、ポイント活用もしやすいのが魅力!

新NISAに関する動画セミナーや資産シミュレーション機能も充実しており、投資初心者にもやさしい設計がされています。

私もiDeCoはSBI証券を利用していますが、操作画面がわかりやすくて、情報も豊富なので使いやすいです!

初心者の頃から安心して使えています。

SBI証券|おすすめの商品

③マネックス証券|クレカ積立するならここ!dポイント還元率トップ

マネックス証券はこんな人におすすめ!

- 米国株や中国株など、海外の個別銘柄に興味がある人

- IPO(新規上場株)を平等抽選でコツコツ狙いたい人

- 「銘柄スカウター」で企業の情報をしっかり比較・分析したい人

- dカードを使って、クレカ積立で効率よくポイントを貯めたい人

- 高還元率(1.1%)で、無理なくお得に資産形成を始めたい人

キャンペーン情報

現在、マネックス証券ではNTTドコモと共同で「dカード積立開始記念キャンペーン」を開催中です!

dカードでの積立やショッピング利用に応じて、積立額の最大10%がdポイントで還元されるチャンス。

dポイントを活用して賢く資産形成を進めたい方や、米国株に興味がある方は、今が始めどきかもしれません。

マネックス証券は、クレジットカード積立のポイント還元率が業界最高水準の1.1%!

しかも、dカード(通常・GOLD・PLATINUM)に対応しているため、日常のお買い物で貯めたポイントも投資に回せて一石二鳥です。

少しでもお得に投資を始めたい方に、マネックス証券は心強い味方になってくれるはずです!

マネックス証券|おすすめの商品

マネックス証券は「銘柄スカウター」という便利な分析ツールも無料で使えるので、投資初心者でも銘柄選びがしやすくなりますよ!

どっちにもある!新積立NISAと変額保険の共通リスク

新積立NISAも変額保険も、どちらも投資である以上は共通のリスクがあります。

それは以下の2つ。

- 元本保証がなく、損失が発生する可能性がある

- 短期間では効果が出にくく、長期運用が必要

投資信託で運用する仕組みは同じなので、市場環境が悪化すれば両方とも一時的に値下がりしてしまいます。

コロナショックのような経済危機では、どちらも大きく下落しました。

ただし、金融庁のデータによると20年以上の長期運用をすれば元本割れのリスクはほぼゼロに近づきます。

「すぐにお金を増やしたい」と考えている方には、どちらも向いていないことを理解しておきましょう!

まとめ|新積立NISAと変額保険の特徴を踏まえて自分に合う方を選ぼう

本記事では、新積立NISAと変額保険を比較し、それぞれの特徴やメリット・デメリットを解説しました。

では、まとめです!

- 新積立NISAは運用コストが低く、税制優遇が魅力

- 変額保険は死亡保障が付いており、家族への備えに最適

- 資産運用なら新積立NISA、保障重視なら変額保険がオススメ

- 保障と運用を分けて考えよう

新積立NISAと変額保険、それぞれの特徴を理解した上で選ぶことが大切です。

どちらを選ぶかは、あなたの生活スタイルや価値観に合わせて判断しましょう!

目的に合った選択をして、資産を効率よく増やしていきましょう!

保障を大切にしながらも、効率的に運用できる方法を見つけてくださいね!

この記事が、あなたの投資選択に役立つ参考になれば幸いです。

はどっちがいい?自分に合った投資を見つける方法-300x169.png)