こんなお悩みを解決します!

ゆっか

ゆっか投資歴7年でFP2級のゆっかです!

私たち夫婦は2021年からつみたてNISAを始めて、600万円以上を運用中。成長投資枠で高配当×優待株にも投資しています!

新NISAなら、株主優待を楽しみつつ配当金も非課税で受け取れる…こんなうれしいメリットがあります!

本記事では、新NISAで優待株に投資するメリットや注意点、おすすめ銘柄まで、初心者にもわかりやすくまとめました。

楽しみながらお金が増える「株主優待×高配当」戦略、あなたも試してみませんか?

筆者が実際に利用している証券会社

- 楽天証券

- SBI証券

- マネックス証券

新NISAは楽天証券を使っています!

筆者の投資先と現在の運用成績

つみたて投資枠、成長投資枠どちらも運用しています。

ゆっかの現在の積立金額は低めに設定していますが、ゆくゆくは月10万積み立てていく予定です!

本記事は情報提供を目的としており、特定の投資手法や商品の購入・売却を勧誘・推奨するものではありません。

掲載内容については正確かつ最新の情報をお届けできるよう努めておりますが、その完全性・正確性・有用性を保証するものではありません。

本記事の情報をもとに投資判断を行った結果、損失などの不利益が生じた場合でも、当方は一切の責任を負いかねます。

投資に関する最終的な判断は、ご自身の責任にて行っていただきますようお願いいたします。

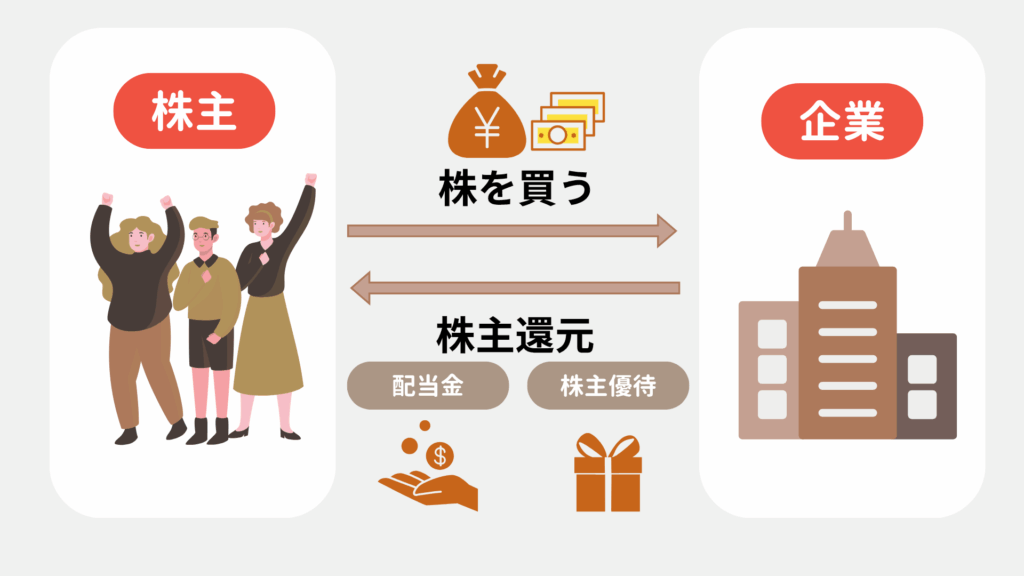

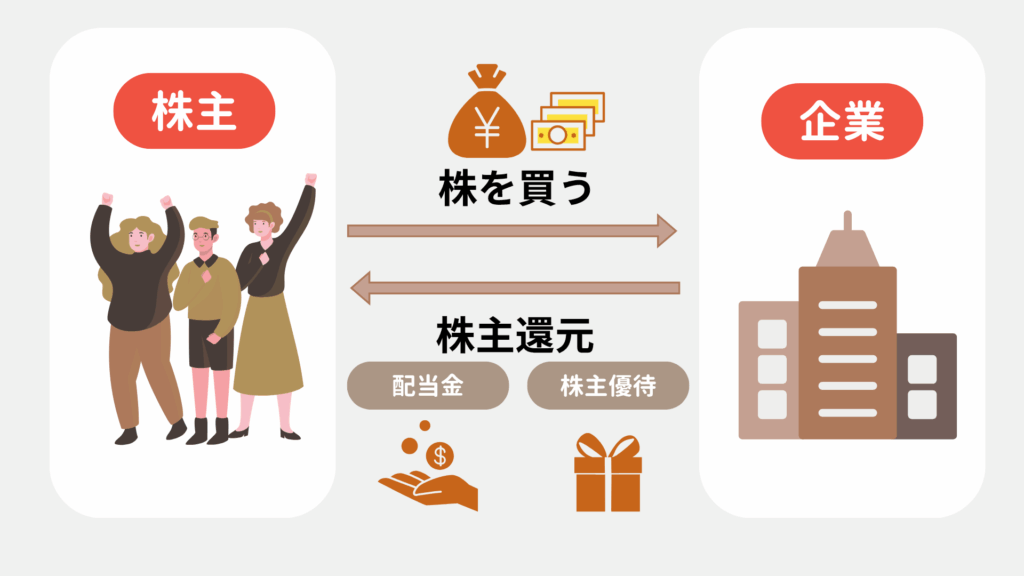

株主優待とは?

株主優待とは、企業が自社の株式を保有してくれている株主に対して、商品券や食品、割引券などの「優待品」をプレゼントする制度です。

日本特有の制度で、現在約4割の上場企業が株主への感謝の気持ちとして実施しています!

- イオン:買い物割引

- マクドナルド:無料券

- オリックス:食品カタログギフト

企業によって優待内容は実にさまざま。

すべての企業が行っているわけではありませんが、投資の楽しみを増やしてくれる制度として多くの個人投資家に愛されています!

新NISAの成長投資枠は株主優待メインでなくてもOK

新NISAの成長投資枠は、株主優待だけを目的に使うともったいないかもしれません。

というのも、優待でもらえる商品や割引は、もともと税金がほとんどかからないからです。

せっかくの新NISAの非課税メリットが活かしづらいんですね。

年240万円という貴重な成長投資枠は、配当金や売却益でしっかり税金がかかる銘柄に使った方がお得!

たとえば、高配当株や成長株を新NISAで買って、株主優待銘柄は普通の口座で楽しむという使い分けもアリです。

株主優待目当てだけで使っちゃうのは、ちょっともったいないかも。どうせなら、新NISAの強みを活かせる使い方を考えてみたいですね!

とはいえ、「優待って本当に非課税なの?」と気になった方は、

よくあるQ&Aで詳しく解説しています!

新NISAの成長投資枠は「高配当+株主優待」が最強

新NISAの成長投資枠で株主優待投資をするなら、高配当と株主優待の両方がもらえる銘柄への投資をおすすめします!

なぜなら、新NISAでは配当金に一切税金がかからないため、高配当株の恩恵を最大限受けられるから。

通常の証券口座なら、配当金に約20%の税金がかかりますが、新NISAなら全額そのまま受け取れます。

さらに株主優待品も年1〜2回受け取れるため、現金収入と優待品の両方をもらえますね!

年間配当5万円+優待品1万円相当なら、非課税で6万円分まるまる手に入るってことです!

この二刀流投資が新NISA成長投資枠のベストな使い方かと!

新NISA成長投資枠で株主優待株を選ぶメリット

新NISA成長投資枠で株主優待株を選ぶと、通常の投資では得られない独特なメリットがあります。

主なポイントを3つご紹介しますね!

- 長く持つほどお得になる

- 株主優待を楽しみながらお金を増やせる

- 100株未満でも株主優待がもらえる企業もある

順番にみていきましょう!

①長く持つほどお得になる

株主優待の一番の魅力は、なんといっても“持ち続けるほど優遇される”こと。

多くの企業が「長く応援してくれる株主さんには、より豪華な優待をプレゼントします!」のルールを設けています。

たとえば、保有期間が1年未満の人には3,000円分の優待でも、3年以上保有していると5,000円分にグレードアップする、というイメージ。

中には、5年・10年と年数を重ねるごとに、さらに内容が充実していく企業もあるんです。

時間をかけてこそ得られる特典は、短期売買では手に入らないもの。

だからこそ、非課税がずっと続く新NISAとは相性抜群なんです。

②株主優待を楽しみながらお金を増やせる

株主優待は、食事券・日用品・お菓子など生活に身近な品が多く、届くたびにちょっとしたご褒美感があります!

これが投資の楽しさや、やりがいにつながって、「続けよう」と思えるきっかけになるかと。

さらに新NISAを使えば、優待だけでなく値上がり益や配当も非課税で受け取れるため、家計にもプラス!

外食チェーンの優待を使えば、家族での外食代が節約できるなど、生活に直結したメリットも感じやすいですね!

「投資=お金のこと」だけでなく、毎日の暮らしにも役立つのが株主優待の魅力だと思っています!

③100株未満でも株主優待がもらえる企業もある

多くの企業では、株主優待の条件が「100株以上の保有」となっていますが、中には1株でも優待がもらえる銘柄も存在します。

たとえば下記の企業は、1株で株主優待がもらえますね。

- テレビ朝日HD(9409)

- テルモ(4543)

- 三菱マテリアル(5711)

- 日本ケミファ(4539)

100株が条件の企業でも、新NISAなら1株ずつ非課税で買えるから、ムリなく積み立てていけますよ。

まとまった資金がなくても、コツコツ積み上げれば優待が狙えるってうれしいですよね!

新NISA成長投資枠で株主優待株を選ぶデメリット

株主優待株には魅力がある一方で、新NISAの成長投資枠で運用するにはデメリットもあります。

以下3つです。

- 優待の改悪や廃止されるリスクがある

- 株価下落で損するリスクがある

- 資金を長期間動かせない

仕組みやリスクを正しく理解しておかないと、せっかくの非課税枠をうまく活かせない可能性もあるため、投資先は慎重に選びましょう!

優待の改悪や廃止されるリスクがある

株主優待は、企業の方針次第で内容が改悪されたり、突然廃止される可能性があります。

業績が悪化したり、優待制度のコスト削減を目的に取りやめが発表されるケースも少なくありません。

実際に、廃止が発表された途端に株価が大きく下がることもあります。

中長期で保有していた投資家にとっては、優待も株価も同時に失うダブルパンチとなるおそれがあります。

投資前には企業のIR情報や方針をこまめに確認し、制度変更のリスクを把握しておくことが大切ですよ!

株価下落で損するリスクがある

株主優待を目的に投資しても、株価が下がれば含み損を抱えるリスクがあるかと。

特に優待の権利確定日を過ぎた直後は「権利落ち」と呼ばれ、売却が集中して一時的に株価が下落することがよくあります。

優待の価値が3,000円でも、株価がそれ以上に下がればトータルで損をしてしまう可能性もありますよね。

また、新NISAでは損失が出ても他の利益と相殺できない点も注意が必要!

優待に惹かれて買う場合でも、株価の変動リスクをしっかり意識しておきましょうね。

資金を長期間動かせない

株主優待株は長期保有に向いている一方で、資金をすぐに使えないというデメリットもあります。

特に新NISAでは、一度使った枠は売却しても再利用できないため、他の銘柄に乗り換えたいと感じても簡単にはいきません。

たとえば、「優待の改悪」や「業績悪化」などで手放したくなっても、別の銘柄へスムーズに資金を移すことができないのです。

長期保有前提で選んだつもりでも、想定外のことが起きた場合に柔軟に対応しづらくなる点には注意が必要ですね。

【必見】新NISAで株主優待投資の落とし穴

新NISAを活用して株主優待を楽しむ方が増える一方で、制度上の落とし穴に気づかず損をしてしまうケースもあります。

ここでは、初心者がつまずきやすいポイント3つを具体的に解説します。

- 株主優待銘柄を買えるのは「成長投資枠」だけ

- 優待によっては使用期限がある

- 会社の価値より優待で判断するのはNG

要チェックです!!では、順番に見ていきましょう。

株主優待銘柄を買えるのは「成長投資枠」だけ

新NISAには「つみたて投資枠」と「成長投資枠」の2種類がありますが、株主優待のある個別株は「成長投資枠」でしか購入できません。

つまり、年間240万円までの枠内で優待株を買う必要があります。

つみたて投資枠では、金融庁が認めた一部の投資信託しか買えないため、間違ってつみたて枠に資金を振り分けてしまうと優待株が買えなくなりますよ!

成長投資枠を優待株、つみたて投資枠を投資信託に充てると効率的ですね!

優待によっては使用期限がある

株主優待の中には、「○月末まで」「発行から半年間有効」など、使用期限が決められているものがあります。

特に飲食券や割引券に多く、期限を過ぎると紙切れ同然になってしまうことも。

届いたらすぐ内容を確認して、早めに使い切る習慣をつけることが大切です!

使わない株主優待券は売って現金化できる

とはいえ、どうしても使う予定がない優待券が届くこともありますよね。

そんなときは、そのまま放置せず売却して現金化するという選択肢もありますよ!

たとえば金券ショップや郵送買取サービスを使えば、商品券や食事券などを現金に換えられます。

ただし、メルカリなど一部のフリマアプリでは金券類の出品が禁止されていることがあるため、注意が必要ですね!

会社の価値より優待で判断するのはNG

「この優待、すごくお得!」と思って銘柄を選ぶのは要注意!

なぜなら、優待が豪華でも企業の業績が悪ければ株価が下がるリスクがあるからですね。

毎年商品券を送ってくれる企業でも、赤字が続いていれば優待の廃止や改悪になることもあります。

株主優待はあくまで“おまけ”と捉え、まずはその企業の財務状態や将来性を確認するのが基本かと。

優待だけに目を奪われてしまうと、長期的に資産を増やすどころか逆に損をする結果になるかもしれません!

新NISA成長投資枠で株主優待をもらう流れ

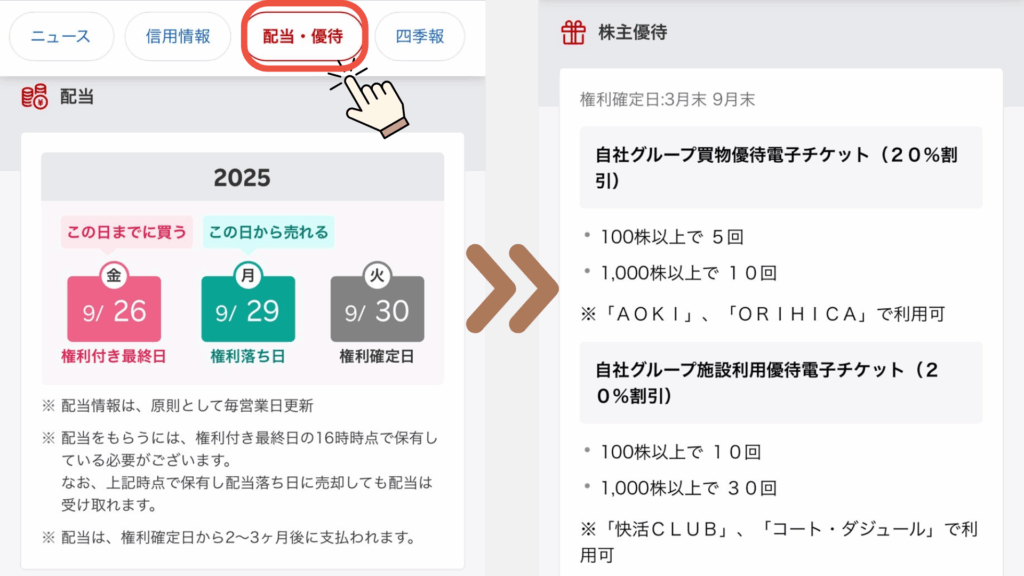

新NISAで株主優待を受け取るための、おおまかな流れは以下のイメージ。

- 優待がもらえる銘柄を選び、その企業の「権利確定日」と「必要な株数」を確認

- 権利確定日の2営業日前(権利付最終日)までに、成長投資枠を使って株を購入

- 権利確定日を迎えれば、株主名簿に登録され、数週間〜数か月後に優待が届く

ちなみに、株主優待をもらうための権利確定日の翌営業日は「権利落ち日」と呼ばれます。

この日以降であれば、株を売っても優待はちゃんと届きます!

もし「もう株は手放したいな」と思ったら、権利落ち日を過ぎてから売るようにすればOK!

タイミングを間違えなければ、株主優待の権利はしっかり確保できますよ。

新NISA成長投資枠で賢く株主優待銘柄を選ぶコツ

「優待株ってどう選べばいいの?」「新NISAの枠をムダにしたくない…」と悩む方も多いのではないでしょうか?

新NISAの成長投資枠は年間240万円までと限りがあるからこそ、どんな銘柄を選ぶかがとても大切。

ここでは、もらえて嬉しいだけで終わらない、優待株選びの3つのポイントを紹介します!

- 「株主優待+高配当」両方もらえる銘柄を狙うべし

- 長期投資すべし

- 株価も上がりそうな銘柄を選ぶべし

「優待がもらえて、配当もあって、株価も伸びる!」そんな理想の銘柄を見つけるヒントになれば嬉しいです。

①「株主優待+高配当」両方もらえる銘柄を狙うべし

株主優待だけでなく、配当金ももらえる銘柄を選ぶことで、NISAの非課税メリットを最大限に活かすことができますね。

配当金は通常20%以上の税金がかかりますが、新NISA口座で保有すれば非課税でまるごと受け取れます。

さらに、優待+配当の合計利回りが4%以上の銘柄を選べば、資産を効率よく増やすことも期待できますよ!

- 配当利回り(%) = 1株あたりの配当金額÷ 1株購入価格 × 100(%)

- 優待利回り(%) = 優待品の年間合計金額(換算金額)÷優待のために投資した金額 × 100(%)

利回りだけでなく、優待の使いやすさ、優待が今後も続きそうかどうかもチェックして選びましょうね。

新NISAをもっと戦略的に活用したい方には、「コア・サテライト戦略」もおすすめ!

②長期投資すべし

新NISAでは一度使った成長投資枠を売却後に再利用できないため、短期的な売買を繰り返すと非課税のメリットを十分に活かしきれなくなります。

特に株主優待株は、長く持つことで内容がグレードアップする企業も多く、配当を受け取りながらじっくり保有するのに向いていますね。

安定した企業で優待が継続されている銘柄を選べば、長く安心して保有できます!

新NISAの特性を活かすには、長期保有を前提とした選び方がポイントです。

③株価も上がりそうな銘柄を選ぶべし

株主優待に目がいきがちですが、株価が今後どうなるかもチェックすべきポイント!

優待が魅力的でも、株価が下がればトータルでは損をする可能性があります。

逆に、本業が好調で今後の成長が期待できる企業を選べば、優待に加えて値上がり益も狙えますね!

業績の推移やチャートの動きなども確認しながら、「長く保有したい」と思える銘柄かどうかを見極めることが大切です。

優待だけにとらわれず、企業の実力にも目を向けて選びましょう。

株主優待銘柄のおすすめな見つけ方【新NISA成長投資枠向け】

新NISAの成長投資枠で優待銘柄を選ぶには、使い勝手の良さや利回りだけでなく、自分に合った探し方を知っておくことが大切かと。

ここでは、おすすめな3つの方法を紹介します。

- 各証券会社の「株主優待検索機能」で探す

- 銘柄スカウターで株主優待銘柄を調べる

- 普段利用するお店・サービスから逆算して選ぶ

気になる方法から、試してみてくださいね。

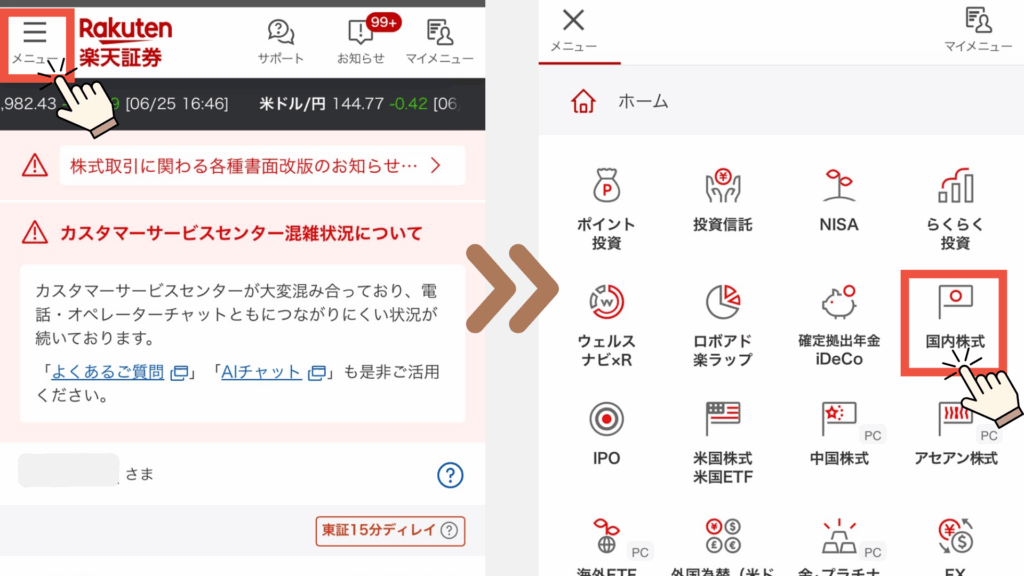

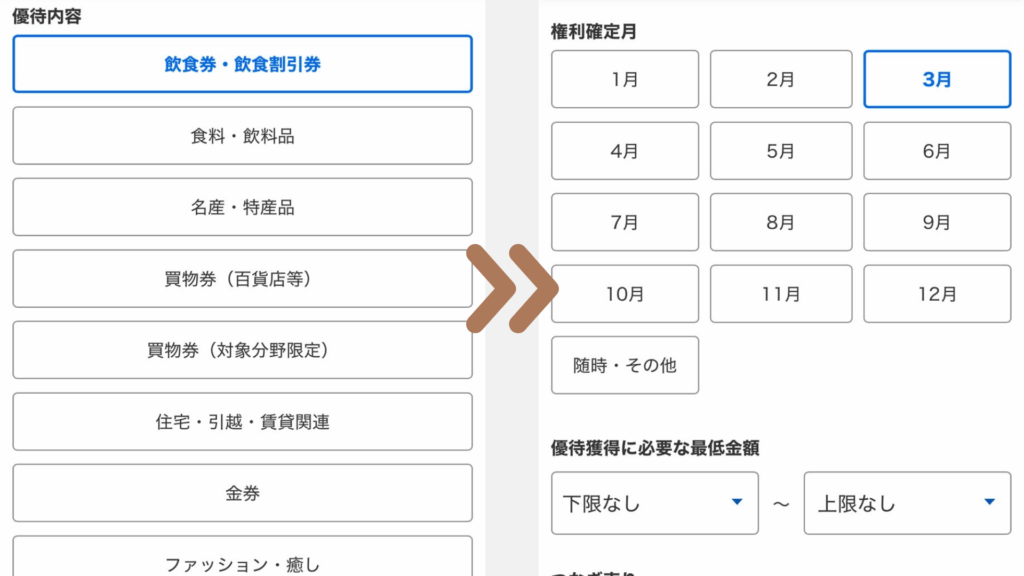

各証券会社の「株主優待検索機能」で探す

株主優待銘柄を効率よく探したいときは、各証券会社にある「株主優待検索機能」を使うのが便利!

楽天証券を例に使い方を紹介します!基本的な流れは他の証券会社でも大きくは変わりません。

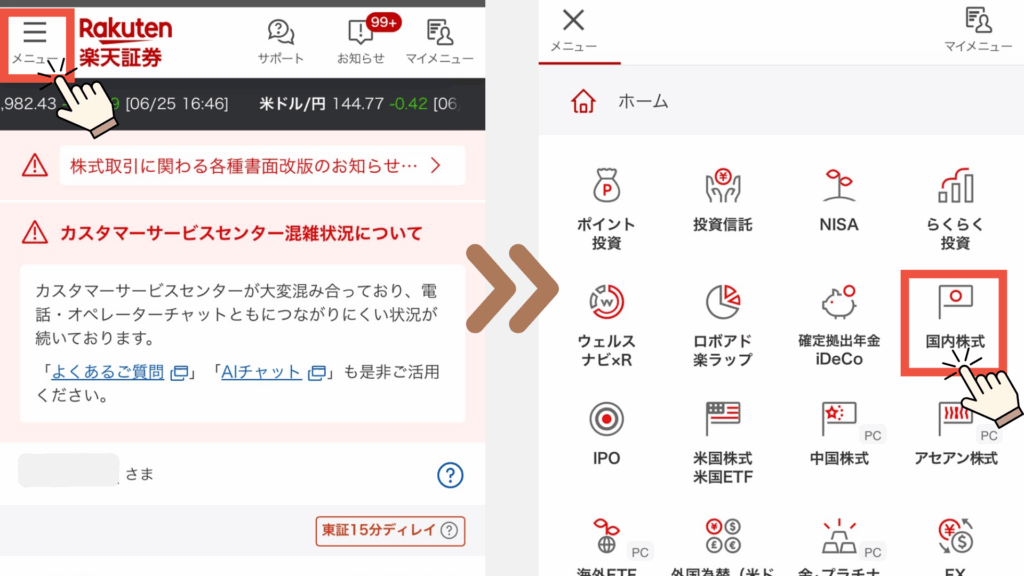

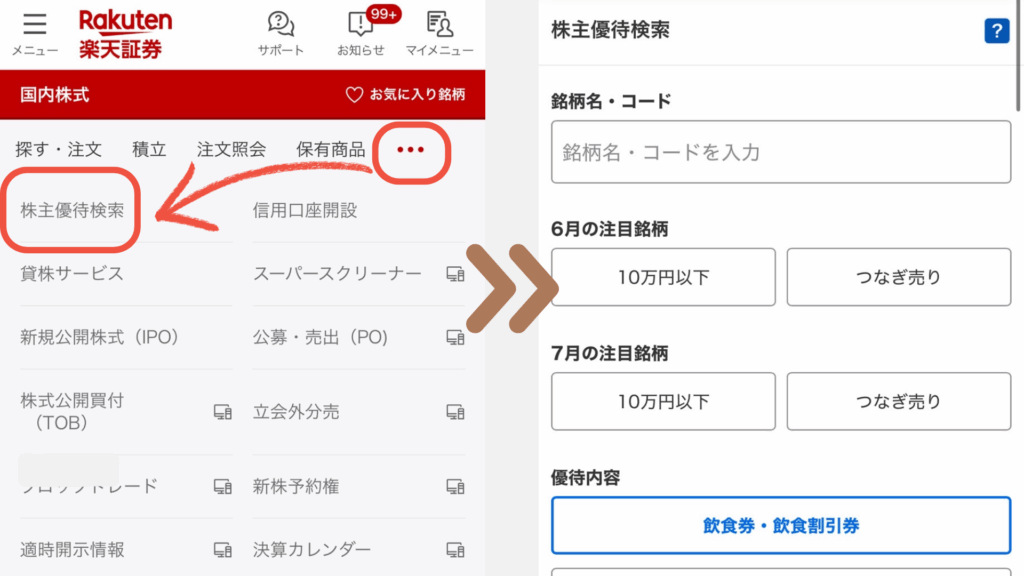

「メニュー」→「国内株式」→「株主優待」ボタンをクリックします。

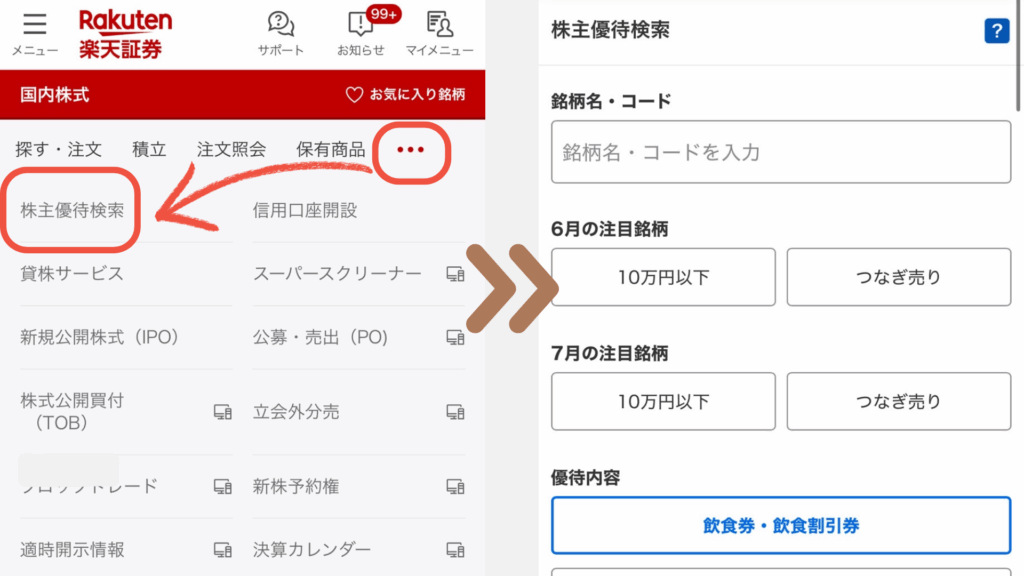

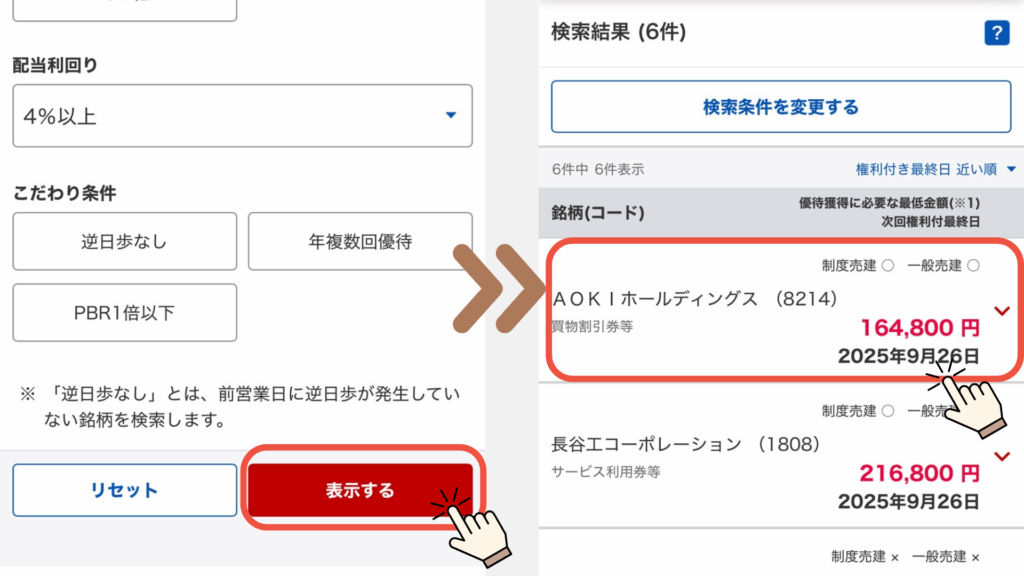

条件を指定して、優待銘柄を絞り込んでみましょう!

配当利回りを4%以上にするのがおすすめ!

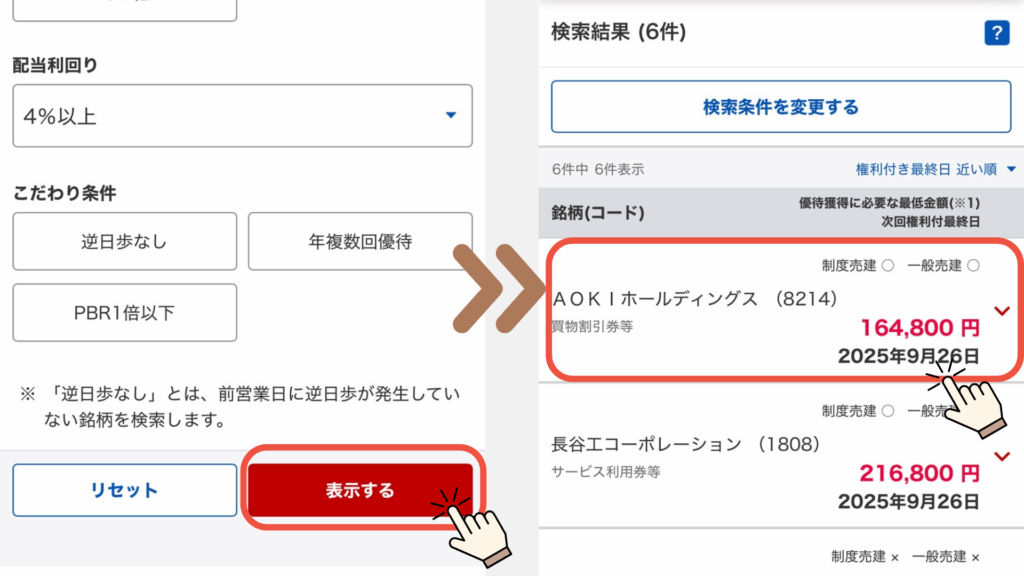

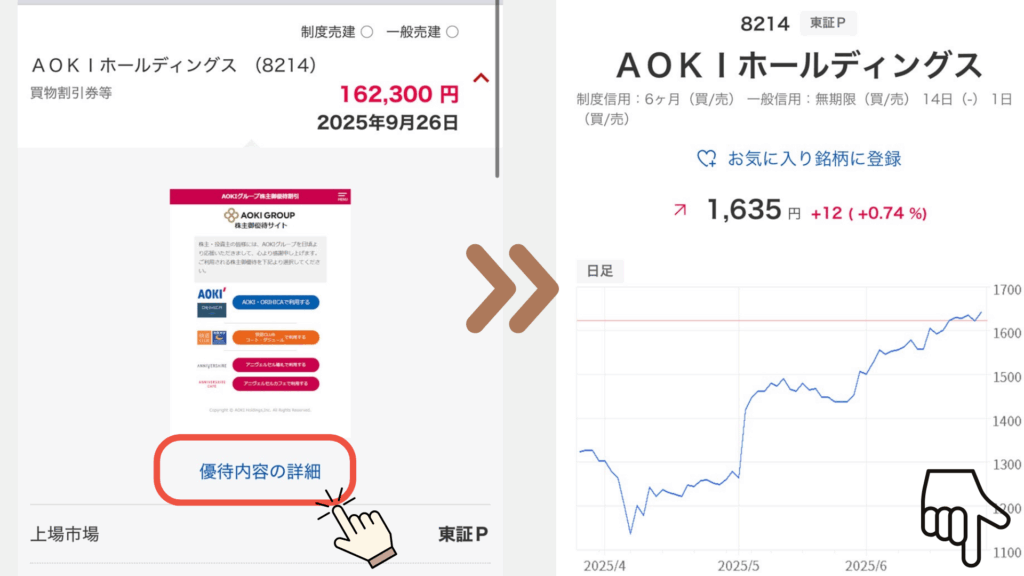

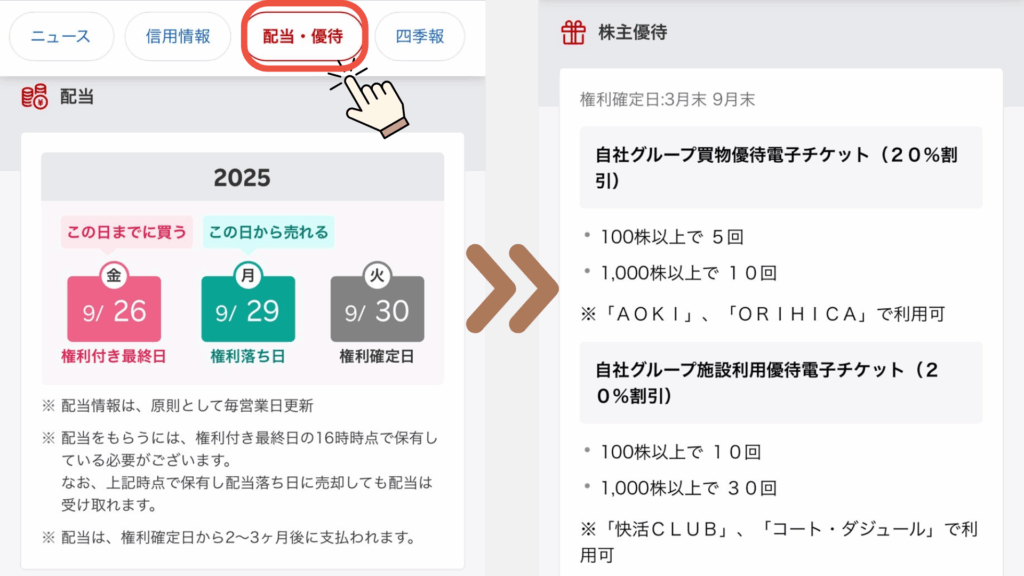

AOKIを例にあげますね。

興味を持った銘柄は、優待内容の詳細まで目を通しましょう!

優待内容と利回りのバランスもあわせてチェックしましょう!

銘柄スカウターで株主優待銘柄を調べる

銘柄選びにじっくり時間をかけたいなら、マネックス証券「銘柄スカウターがピッタリかと。

このツールでは、株主優待の内容だけでなく、企業の業績推移や財務状況、チャートの傾向なども一覧で確認できます!

さらに、過去5〜10年分のデータも見られるので、「長く安心して保有できそうな企業かどうか」をじっくり見極められますよ。

優待内容だけでなく業績もしっかり調べたい方にとって、かなり便利なツールです!じっくり分析しながら、自分に合った銘柄を探してみてくださいね。

普段利用するお店・サービスから逆算して選ぶ

実際に自分がよく使っているお店やサービスから逆算して優待銘柄を探す方法もおすすめです。

例をあげると、毎月イオンで2万円使っているなら、イオン株を保有すれば3〜7%分がキャッシュバックされ、年間で1万円以上の節約になります。

このように、日常でよく使う優待なら、ムダなく使えて実感もしやすいですよね。

さらに、普段から使っている企業であれば、商品やサービスの質も把握しやすく、長期保有もしやすくなりますね。

「優待券を使いきれずに損した…」という事態を防ぐためにも、身近な視点から選ぶことが重要です!

新NISAの成長投資枠におすすめな株主優待+高配当銘柄

ここでは、新NISAの成長投資枠で活用したい、おすすめの3銘柄を紹介します!

- 西華産業(8061)

- OCHIホールディングス(3166)

- ソフトバンク(9434)

あくまでひとつの考え方として参考にしてみてください!

①西華産業(8061)

| 配当+優待利回り | 約11%(配当利回り約6.9%+優待利回り約4.2%) |

| 優待内容 | 100株以上300株未満:QUOカード1,000円 300株以上500株未満:QUOカード2,000円分 500株以上:QUOカード3,000円分 |

| 必要投資額 | 約9万円 |

| 権利確定月 | 3月 |

激アツポイント

- 10万円以下で始められる優待+高配当の隠れた名株

- 長期保有で優待額がアップする制度あり

- 安定した業績と高い利回りが魅力

コンビニでも使えるQUOカードはとにかく便利で持っていて損はないかと。投資初心者にもおすすめしやすい銘柄です。

株主優待マニアの桐谷広人さんも注目している銘柄のひとつ!

②OCHIホールディングス(3166)

| 配当+優待利回り | 約5.56%(配当利回り約4.56%+優待利回り約1%) |

| 優待内容 | 100株以上でQUOカード2,000円 |

| 必要投資額 | 約11万円 |

| 権利確定月 | 3月 |

激アツポイント

- 景気に左右されにくく、安定感がある

- 配当方針は利益の30%以上で今後も期待大

- 配当は年2回、優待は年1回ある

少額でも始めやすく、優待も実用的。配当も年2回あって、届くたびにテンションが上がりますね!

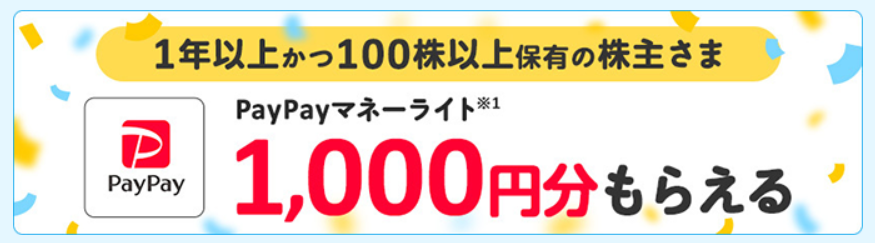

③ソフトバンク(9434)

| 配当+優待利回り | 約4.6%(配当利回り約3.95%+優待利回り約0.45%) |

| 優待内容 | PayPayマネーライト1,000円分(100株以上かつ1年以上保有) |

| 必要投資額 | 約22万円 |

| 権利確定月 | 3月 |

激アツポイント

- 配当利回り4%超+便利なキャッシュバック型優待

- PayPay加盟店で自由に使えるから使い勝手◎

- 継続保有が条件のため、長期投資の誘因にも最適

我が家でも最近買った1銘柄!PayPayユーザーなら、実質的に現金同様に使える優待です。株価と配当の安定感も魅力で、NISA枠での長期保有向きですよ。

【実体験】我が家が投資している株主優待銘柄

実際に我が家で保有している株主優待銘柄もここで少しご紹介しますね!

私と主人、それぞれの視点で選んだ実例です。

ゆっかが投資した株主優待銘柄

私が初めて選んだ株主優待銘柄は、家電量販店のエディオンでした!

理由はシンプルで、知っているお店の優待なら安心して始められると思ったから。

エディオンは、全国の店舗で使えるエディオンギフトカードを年1回もらえる優待があります。

1年以上保有すると+1,000円分にアップする特典もあります!

使いやすくて無駄がない、おすすめの優待です。

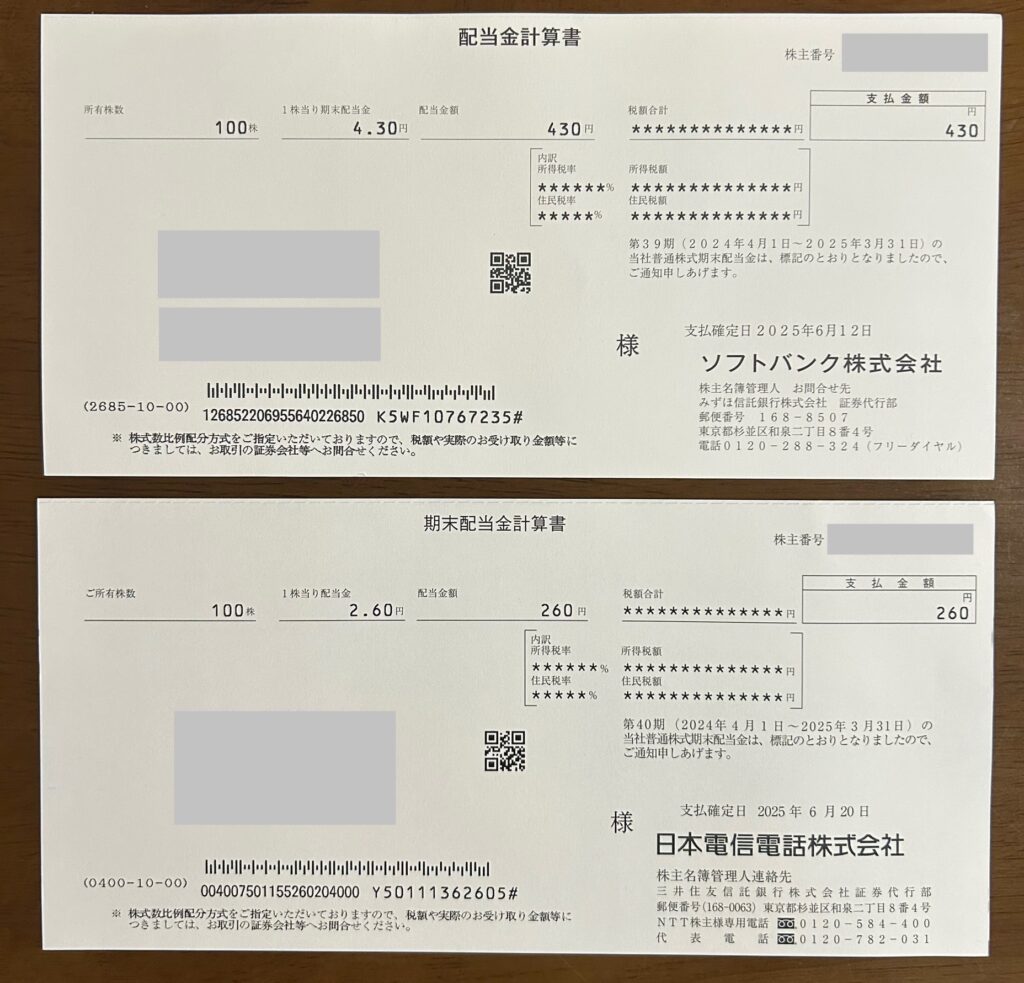

ピコが投資した株主優待銘柄

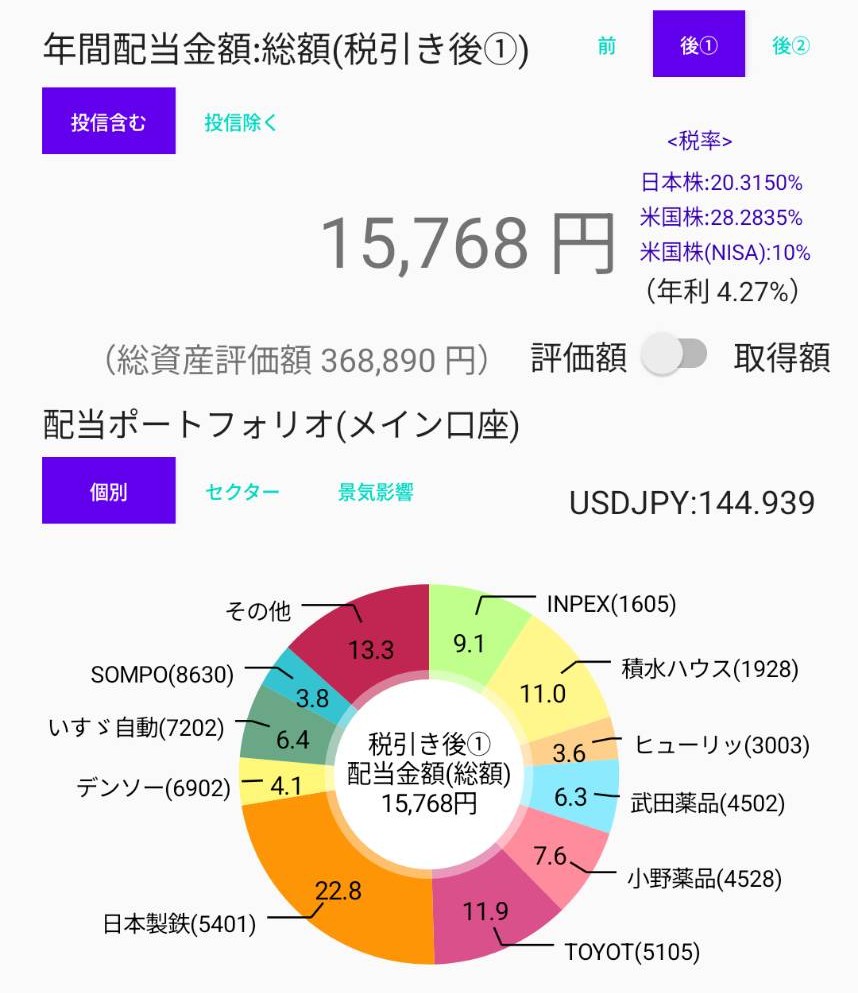

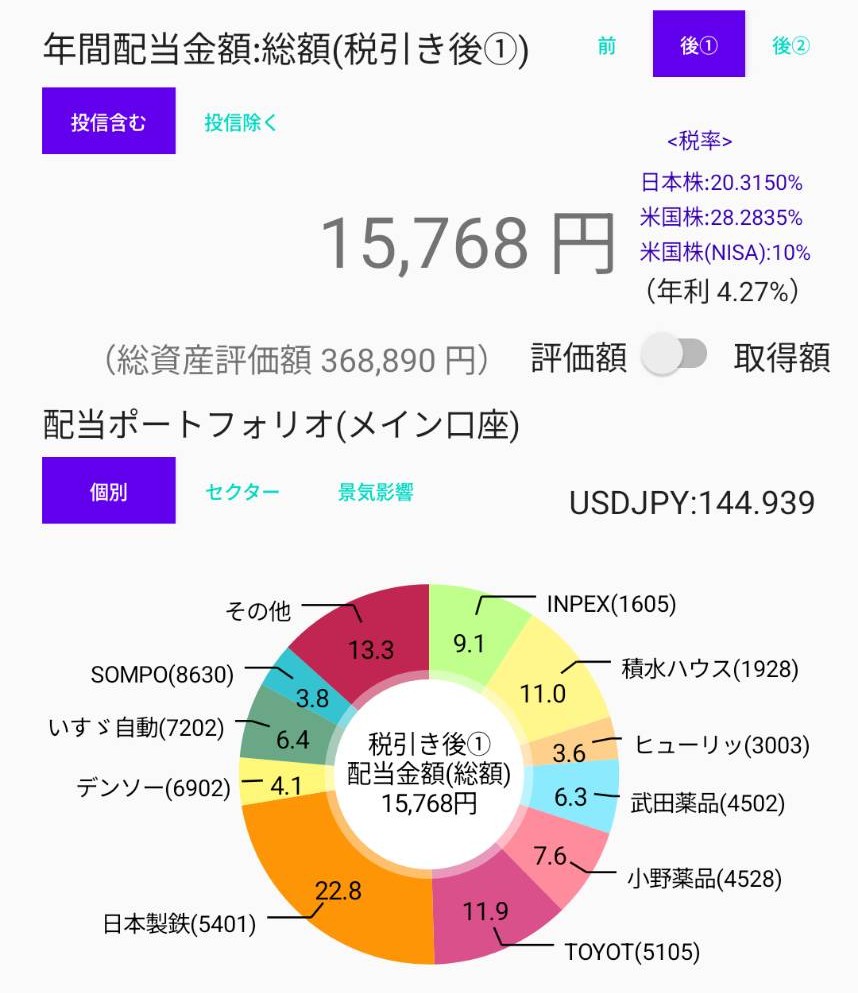

主人のピコは、日本の高配当株を中心に投資しています。

評価額は約37万円で、年間の配当金は税引き後で15,768円(年利約4.27%)。

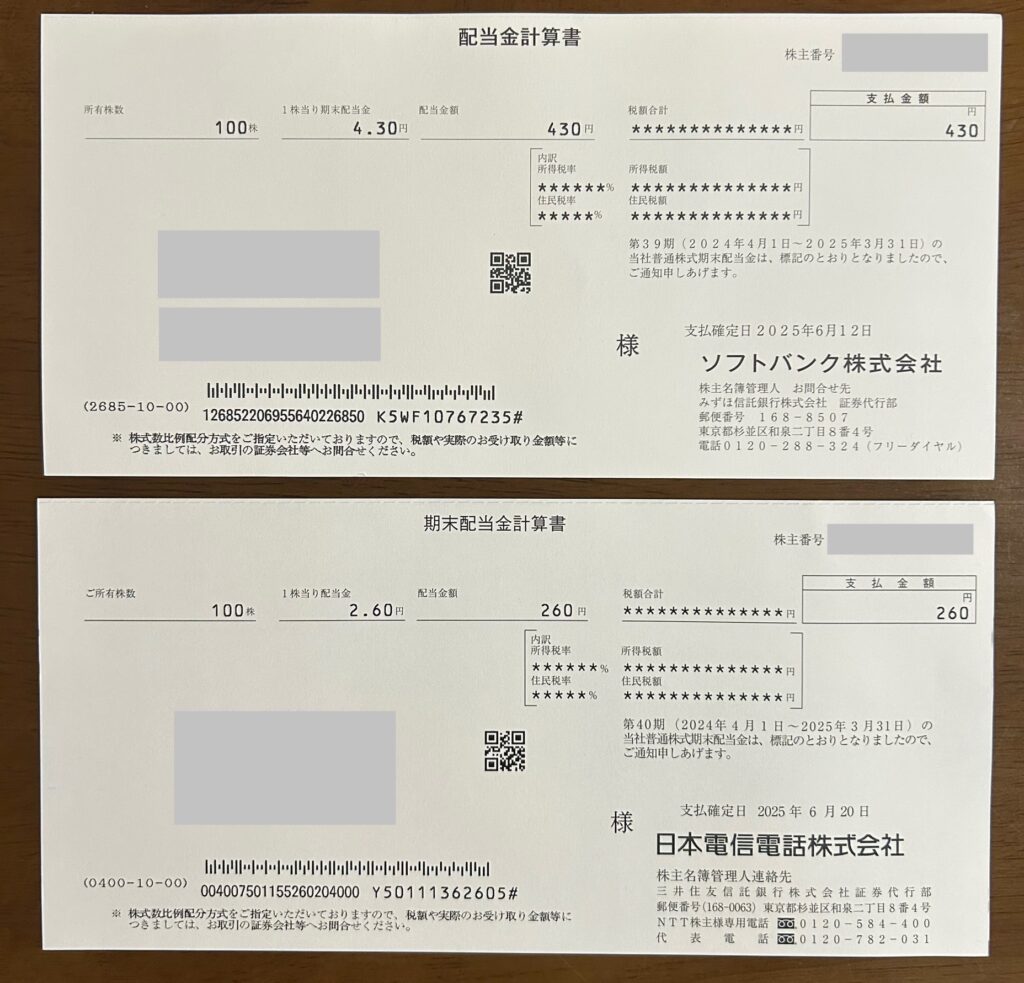

その中で株主優待があるのはNTTとソフトバンクです。

NTTはdポイント、ソフトバンクはPayPayポイントがもらえるので、日常の支払いに使いやすい優待が魅力です!

これまでは配当利回りの高さを重視してきましたが、今後は「配当+優待」の両方がもらえる銘柄にも注目していきたいと思っています。

我が家では、新NISA口座は夫婦それぞれで活用していますが、メリットばかり!下記の記事で詳しく紹介しています。

新NISA向け口座7社を比較

新NISAを始めるには、まず証券口座の開設が必要です。

銀行口座だけでは投資をスタートすることはできないので注意!

そこで、新NISAに対応している主要な証券会社5社をわかりやすく比較してみました。

| 証券会社 |   |   | |||||

|---|---|---|---|---|---|---|---|

| 分類 | ネット証券 | ネット証券 | ネット証券 | ネット証券 | ネット証券 | 銀行 | 銀行 |

| つみたて投資枠で買える商品数 | 267本 | 271本 | 264本 | 266本 | 254本 | 15本 | 4本 |

| 最低積立金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 10,000円 |

| クレカ積立 | 楽天カード | 三井住友カード | dカード マネックスカード | JCBカード ※2025年5月より開始 | au PAYカード | なし | なし |

| 貯められるポイント | 楽天ポイント | Vポイント | dポイント | Oki Dokiポイント 松井証券ポイント | pontaポイント | なし | なし |

| ポイント還元率 | 0.5~2.0% | 0〜3.0% | マネックスポイント (0.5~1.1%) dポイント (0.2~3.1%) | 0.5~1.0% | 1% | なし | なし |

| つみたて投資枠 取引手数料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 公式HP >> | 公式HP >> | 公式HP >> | 公式HP >> | 公式HP >> | 公式HP >> | 公式HP >> |

実は、ネット証券は銀行の10倍以上の商品を扱っていますよ。

新NISAを始めるなら、断然ネット証券がおすすめ!

理由はシンプルで、手数料が安く、取扱商品の数も圧倒的に多いから。

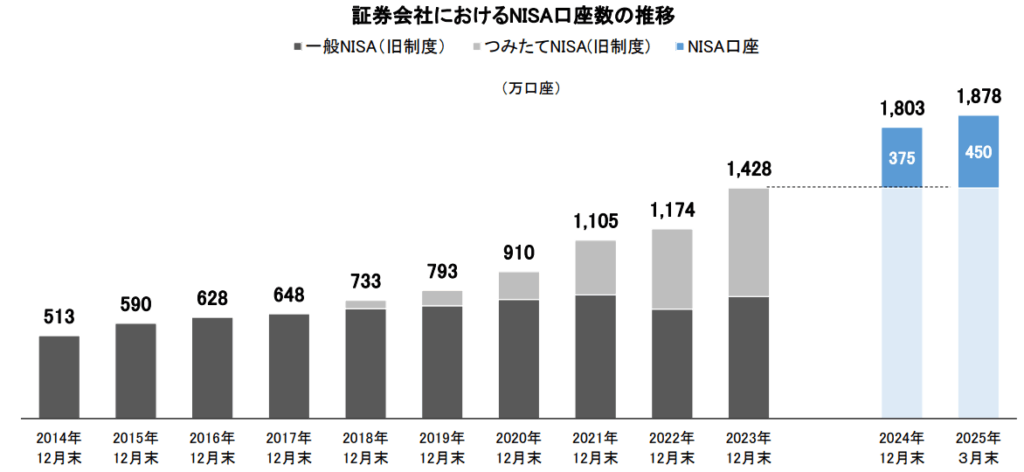

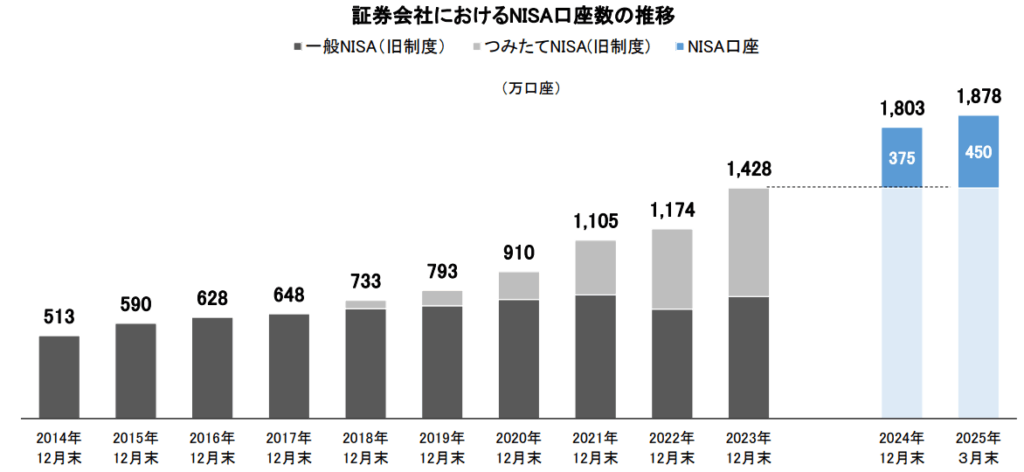

さらに、金融庁の2024年6月末時点でのデータによると、NISA口座の9割以上がネット証券で開設されているとのこと。

(引用元:日本経済新聞:新NISA口座、開設ペース2倍に 9割超がネット証券で)

今やネット証券は、投資のスタンダードといえる存在ですね。

口座開設や維持費が無料なのも大きな魅力です!

日本証券業協会のデータを見ると、新NISAの口座開設数が右肩上がりに増えています!それだけ多くの人が、新NISAに注目して動き出しているということかと。

新NISAにおすすめ証券3社を厳選紹介

筆者おすすめの証券会社は下記の3社です。

| 証券会社 | つみたて投資枠で 買える商品数 | クレカ積立 | 貯められるポイント | ポイント還元率 | おすすめ度 |

|---|---|---|---|---|---|

公式HP >> | 267本 | 楽天カード | 楽天ポイント | 0.5%~2.0% ※カードのランクでポイント還元率が変動 ※年間カード利用額を問わずポイント還元率は固定 | \楽天ユーザー向け/ 対象の投資信託を持っているだけで、 毎月楽天ポイントがコツコツ貯まる! さらに、楽天カードで積立すれば 最大2%分のポイント還元も受けられて、とってもおトク! |

公式HP >> | 271本 | 三井住友カード/Olive 東急カード タカシマヤカード アプラスカード UCSカード 大丸松坂屋カード オリコカード | Vポイント dポイント JALマイル Pontaポイント PayPayポイント | 0%~最大3.0 % ※年間利用金額に応じて、ポイント付与率が変動 | \三井住友カード会員向け/ 投資信託を保有しているだけで、 毎月Vポイントが自動的に貯まっておトク! さらに、三井住友カードを使って積立をすれば、 積立額に応じてVポイントも還元! |

公式HP >> | 264本 | マネックスカード dカード | マネックスポイント dポイント | 0.2%~最大3.1% ※dカードは積立金額でポイント還元率が変動 | \ドコモユーザー向け/ 投信保有やdカード積立で dポイントがどんどん貯まる! ドコモとの連携も強化されていて、 年会費無料のカードでは還元率No.1! |

自分が普段使っているカードやサービスに合わせて、相性のいい証券会社を選ぶと、お得な特典をフル活用できますよ!

①楽天証券|楽天ユーザー必見!投資でポイントがざくざく貯まる

楽天証券はこんな人におすすめ!

- 投資初心者でも使いやすい画面がいい人

- 楽天カードでクレカ積立をして、楽天ポイントを効率よく貯めたい人

- 普段から楽天ポイントを活用している楽天ユーザー

- クレカ積立の年間利用額を気にせず投資を続けたい人

- 日経テレコン(楽天証券版)を無料で読みたい人

キャンペーン情報

楽天証券では、楽天カードによるクレジット決済で月10万円、楽天キャッシュの利用で月5万円まで、合計最大15万円分がポイント還元の対象になります。

また、クレカ積立のポイント還元率は年間のカード利用額に関係なく一定なので、毎年の利用状況を気にせず続けやすいのも魅力!

私はもともと楽天を愛用している楽天ヘビーユーザーでもあるので、ポイントがザクザク貯まるのも本当に有難いです!

さらに、楽天カードや楽天銀行を活用すれば、入金やポイントの受け取りもスムーズに。

日頃から楽天を利用している方には、特におすすめの証券会社です!

楽天証券|おすすめの商品

「全世界株式」や「米国株式」を対象としたインデックスファンドが人気です。

長期・分散・積立に向いた商品が多く、初心者でも取り組みやすいのが特徴。

なお、つみたて投資枠で選べる商品は、金融庁の公式サイトに一覧が掲載されていますよ。

信頼できる情報源として、一度目を通しておきましょう!

1本のファンドで、世界中の株式にまるっと分散投資ができます。

いろんな国や地域にリスクを分けながら、長い目で世界経済の成長を取り込んでいきたい方におすすめ!

日本・アメリカ・新興国など、さまざまな地域の株式にバランスよく投資するファンドです。

地域や企業の成長を積極的に狙いたい方におすすめ!

ちなみに私たち夫婦もオルカンとS&P500に投資していますよ!

②SBI証券|初心者も使いやすい!商品数No.1の安心感

SBI証券はこんな人におすすめ!

- 三井住友カードやOliveを持っていて、Vポイントを貯めたい人

- 100円から投資を始めたい初心者や少額投資派の人

- なるべくコストをかけずに投資したい節約志向の人

- dポイントやVポイント、JALマイルなど、自分に合ったポイントを貯めたい人

- 安定した成長を続ける企業にじっくり投資したい人

キャンペーン情報

SBI証券では現在「新生活応援キャンペーン」が開催中!

条件を満たせば、最大14万円分の特典がもらえるチャンス!

新NISAをよりお得にスタートしたい方は、キャンペーンを活用するのがおすすめですよ。

せっかく始めるなら、他の人よりも一歩リードしてお得に資産形成をはじめましょう!

SBI証券は、つみたて投資枠の商品数が業界最多のネット証券。

三井住友カードやOliveを使ったクレカ積立で貯まったVポイントは、株式や投資信託の購入にも使えるので、ポイント活用もしやすいのが魅力!

新NISAに関する動画セミナーや資産シミュレーション機能も充実しており、投資初心者にもやさしい設計がされています。

私もiDeCoはSBI証券を利用していますが、操作画面がわかりやすくて、情報も豊富なので使いやすいです!

初心者の頃から安心して使えています。

SBI証券|おすすめの商品

③マネックス証券|クレカ積立するならここ!dポイント還元率トップ

マネックス証券はこんな人におすすめ!

- 米国株や中国株など、海外の個別銘柄に興味がある人

- IPO(新規上場株)を平等抽選でコツコツ狙いたい人

- 「銘柄スカウター」で企業の情報をしっかり比較・分析したい人

- dカードを使って、クレカ積立で効率よくポイントを貯めたい人

- 高還元率(1.1%)で、無理なくお得に資産形成を始めたい人

キャンペーン情報

現在、マネックス証券ではNTTドコモと共同で「dカード積立開始記念キャンペーン」を開催中です!

dカードでの積立やショッピング利用に応じて、積立額の最大10%がdポイントで還元されるチャンス。

dポイントを活用して賢く資産形成を進めたい方や、米国株に興味がある方は、今が始めどきかもしれません。

マネックス証券は、クレジットカード積立のポイント還元率が業界最高水準の1.1%!

しかも、dカード(通常・GOLD・PLATINUM)に対応しているため、日常のお買い物で貯めたポイントも投資に回せて一石二鳥です。

少しでもお得に投資を始めたい方に、マネックス証券は心強い味方になってくれるはずです!

マネックス証券|おすすめの商品

マネックス証券は「銘柄スカウター」という便利な分析ツールも無料で使えるので、投資初心者でも銘柄選びがしやすくなりますよ!

まとめ|新NISA成長投資枠で高配当+株主優待の二刀流がおすすめ!

本記事では、新NISAの成長投資枠を使って株主優待投資を始める方法と注意点、おすすめ銘柄を実体験ベースで紹介しました。

では、おさらいです。

- 新NISAでは「高配当+株主優待」銘柄が非課税のメリットを活かせる

- 優待は長期保有向け。コツコツ持ち続けるのがおすすめ

- 利回り・使いやすさ・企業の安定性をチェック

- 証券会社の検索機能や、身近なお店から選ぶと探しやすい

株主優待は楽しみながらお金を増やせる一方で、制度変更や株価下落などのリスクもあるため、企業選びは慎重に行うことが大切です。

特に「高配当+優待」銘柄なら、非課税のメリットを最大限活かせます!

無理なく長期で続けられる優待株を見つけて、家計にもうれしい資産づくりをしていきましょう!

最後まで読んでくださり、ありがとうございました。

はどっちがいい?自分に合った投資を見つける方法-300x169.png)